分级基金(StructuredFund)又叫“结构型基金”,是指在一个投资组合下,通过对基金收益或净资产的分解,形成两级(或多级)风险收益表现有一定差异化基金份额的基金品种。简单来说,就是一份投资拆成两份用途,A份额:获取约定收益;B份额:用杠杆“撬动”更大收益。如果母基金不进行拆分,其本身是一个普通的基金。

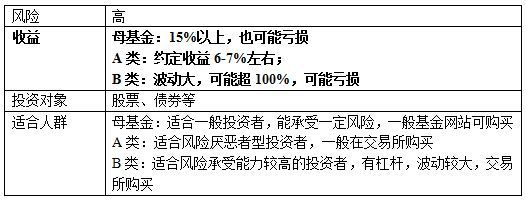

分级基金特点:

分级基金的配对转换

配对转换业务是指分级基金的场内份额分拆及合并业务。以鹏华中证A股资源产业指数分级基金为例,该基金共分为鹏华资源分级(160620)、鹏华资源A(150100)、鹏华资源B(150101)三类份额。在配对转换业务开通后,2份鹏华资源份额可以分拆为1份鹏华资源A份额与1份鹏华资源B份额;相反,1份鹏华资源A份额与1份鹏华资源B份额也可以合并为2份鹏华资源份额。

分级基金如何套利?

从理论上来讲,A类跟B类按照配比加权后的价格应该与母基金净值相等。如果不相等,就会出现套利的机会,即用便宜的方式获取母基金份额,然后用贵的方式在交易所卖出,获取无风险收益。

举个例子:母基金净值为1.064元,A类净值1.032、B类净值1.248,则按1:1比例合并后对应母基金“价格”为1.14元,高于母基金净值,整体溢价率为7.04%。理论上来说,购买的母基金份额,然后,拆分后分别卖出两种子份额,就可获得7.04%的无风险收益。

实际上,由于申购、赎回、分拆、合并均需要1到2个工作日时间,整个套利操作需要四个工作日。在这期间,子份额价格和母基金净值波动可能使得期初观察到的折溢价消失,从而使上面的套利操作存在风险。