居民有全年一次性奖金的,可以选择不并入当年综合所得单独计税,也可以选择并入当年综合所得合并计税。单独计税和合并计税得到的结果有时候是不同的,所以一定要先了解两种方式的区别以及如何选择!

前提说明

居民有全年一次性奖金的,可以选择不并入当年综合所得单独计税,也可以选择并入当年综合所得合并计税。

单独计税和合并计税得到的结果有时候是不同的,所以一定要先了解两种方式的区别以及如何选择!下文分别给大家介绍两种方法的计算方式,最后会举例说明如何选择。

单独计税

计税方法1——单独计税

以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

计算公式

应纳税额 = 全年一次性奖金收入 x 适用税率 - 速算扣除数

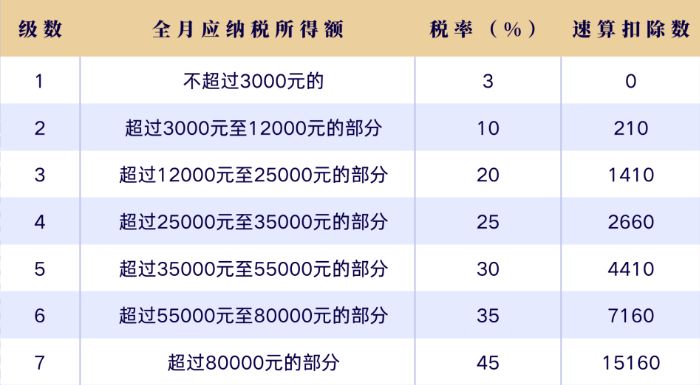

按月换算后的综合所得税率表↓↓↓

注意事项

(1)在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

(2)扣缴单位应在发放全年一次性奖金收入时进行代扣代缴申报。

(3)居民个人在年度汇算申报时可以重新选择将全年一次性奖金收入并入综合所得计税也可以选择其中一笔奖金单独计税。

合并计税

计税方法2——合并计税

居民个人取得全年一次性奖金也可以选择并入当年综合所得计算纳税。

计算公式

应纳税额=(累计综合所得收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除-捐赠)x适用税率-速算扣除数

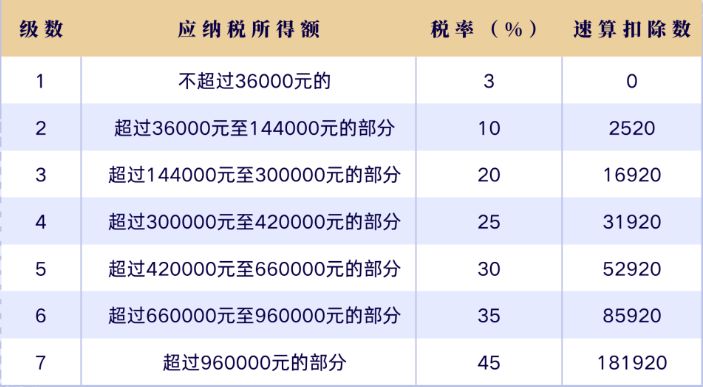

综合所得年度税率表↓↓↓

如何选择?举例说明

由于每个人的收入情况和税前扣除、优惠等情况不同,纳税人需结合自身实际情况来选择计税方式和计算确定税款。具体操作时,可以登录手机个人所得税APP,分别选择按合并计税或单独计税方法计算比较一下,哪种划算选择哪种就可以了。

案例一:

小张2024年全年综合所得收入额为90000元,年终奖45000元,不考虑其他各项扣除情况,选择两种计税方式产生的税款分别为:

1、合并计税

应纳税额=(累计综合所得收入一累计减除费用)x适用税率-速算扣除数=(90000+45000-60000)x10%-2520=4980元

2、单独计税

(1)综合所得应纳税额=(累计综合所得收入一累计减除费用)x适用税率-速算扣除数=(90000-60000)x3%-0=900元

(2)年终奖除以12个月:45000÷12=3750元,适用税率为10%、速算扣除数为210

年终奖应纳税额=年终奖收入x适用税率一速算扣除数=45000x10%-210=4290元

合计应纳税额=900+4290=5190元

根据小张的收入情况,选择合并计税方式所需缴纳的税款更少。

案例二:

小王2024年全年综合所得收入额为180000元,年终奖90000元,不考虑其他各项扣除情况,选择两种计税方式产生的税款分别为:

1、合并计税应纳税额=(累计综合所得收入一累计减除费用)x适用税率-速算扣除数=(180000+90000-60000)x20%-16920=25080元

2、单独计税

(1)综合所得应纳税额=(累计综合所得收入一累计减除费用)x适用税率一速算扣除数=(180000-60000)x10%-2520=9480元

(2)年终奖除以12个月:90000÷12=7500元,适用税率为10%、速算扣除数为210

年终奖应纳税额=年终奖收入x适用税率一速算扣除数=90000x10%-210=8790元

合计应纳税额=9480+8790=18270元

根据小王的收入情况,选择单独计税方式所需缴纳的税款更少。

申报流程

第一步

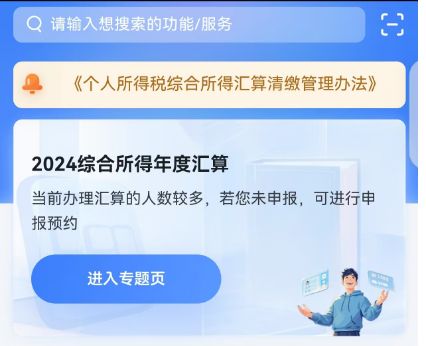

点击个人所得税APP首页2024综合所得年度汇算“开始申报”按钮,进入申报页面。

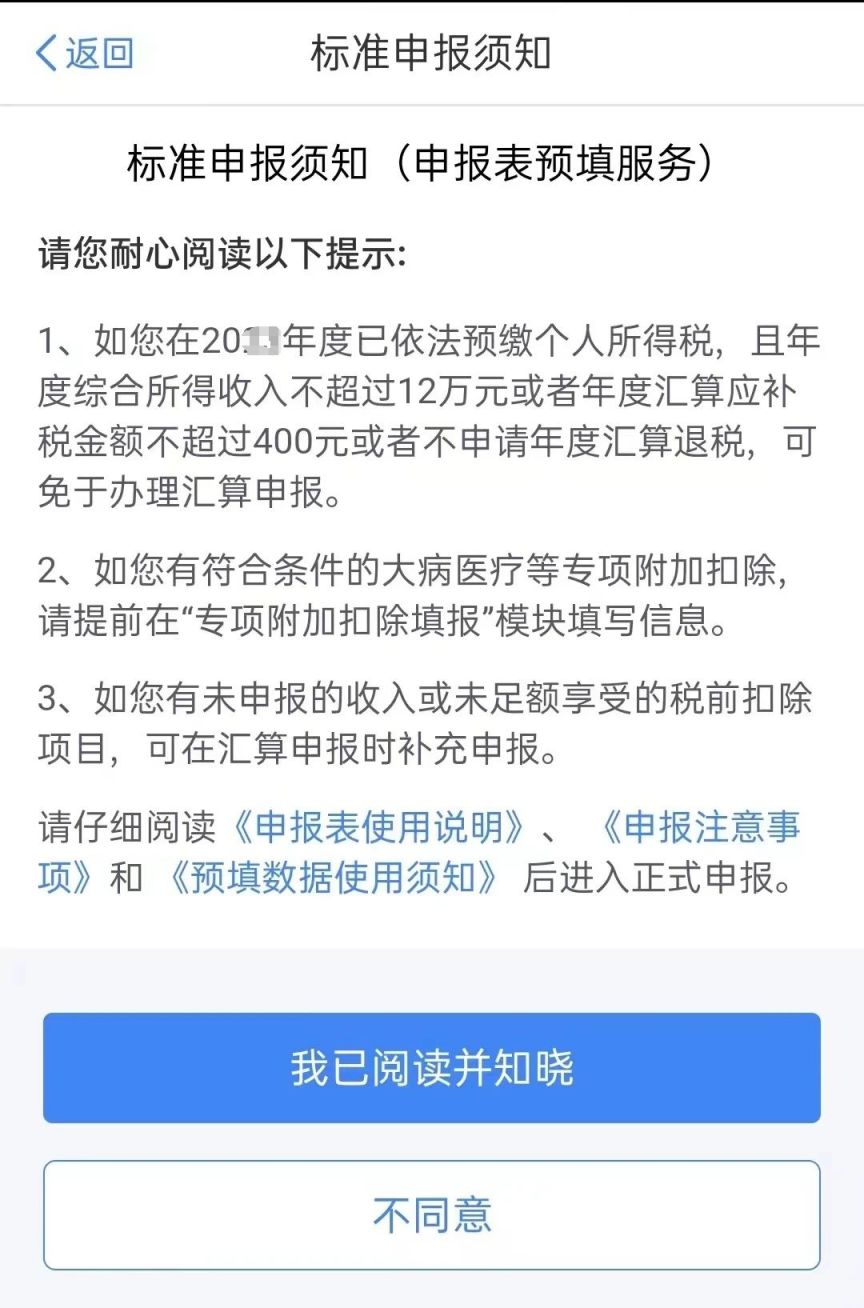

第二步

点击“我已阅读并知晓”。

第三步

确认基本信息,点击“下一步”。

第四步

进入标准申报界面后,点击“工资薪金”后面的详情查看按钮。如当年度存在全年一次性奖金,会出现“存在奖金,请在详情中进行确认”的红字提醒。

第五步

进入“奖金计税方式选择”页面,选择“全部并入综合所得计税”或者“单独计税”后,点击右上角“确定”按钮。

?

第六步

确认全年一次性奖金计税方式后,按提示继续填报其他内容,完成年度汇算申报。

温馨提示:微信搜索公众号【深圳本地宝】,关注后在对话框回复【个税】可获取个税退税攻略、个税抵扣项目及抵扣金额、退补税申报入口及操作指南、个税税率表、个税计算器、哪些证书可以抵扣个税等